「離離原上草,一歲一枯榮;

野火燒不盡,春風吹又生。」

白居易的詩,周期循環意味甚濃,更滲出星星之火可以燎原的畫面,思維聯通,香港「雷曼事件」同樣有著相同發展的傾向,現在,雷曼苦主大聯盟已聲言發動苦主「一拖四」形式於七.一上街遊行,而且更將行動升級至發動每月一次遊行。我對「一拖四」形式的策略深感忐忑,從雷曼苦主人數約四萬多人來講,最壞情況將見二十萬人上街,怕的不是難以估計的突發事件,而是事情已發展至特區政府無力回天的情勢。

似曾相識的場面

從媒體得知,中央已下達「七.一遊行低於十萬人」的設限,如果最後上街人數超出底線,中央將有行動。在這底線的前後,先是提出全力將上海打造成國際金融中心的十年計劃,再是溫總告誡香港「不進則退」,底線出現後又見中央放口風成立第二個權力中心參與香港施政,繼而雷曼苦主遊行打倒對象由以往的任志剛、曾俊華、陳家強等財金官員竟然轉為曾特首,「曾蔭權下台」的橫面比目皆是,情況有點像董建華落台前一年的舊場面。

中央救雷曼苦主

由此分析,「七.一遊行低於十萬人」的設限是有意識的,今年七.一遊行超過十萬人也是個共識的,既然特區管不好,市民不信任特區政府,那麼中央出手也是來得理所當然順應民意,只要中央行動,雷曼苦主佔最大比例的中國銀行難道不會配合?更大可能是中銀將會100%無條件歸還雷曼迷債本金,其他銀行是接受還是承受都必定會跟隨,纏擾多時造成社會嚴重內鬥的雷曼事件竟然被中央一招解決,那時候內鬥止息,民心歸向,百業待興,人民前呼後喚支持中央參與香港事務之聲不絕於耳,新的時代也許隨此誕生。

九月風雲變

很多人說,政府將於六月撲息各個民間火頭,從Market Timing的角度六月反而是火勢越燒越烈的時候,預測撲火的最佳時機將會在十.一國慶前的三十日,仰息靜侯,還看九月風雲變。

同場廣播

銀行高壓式「和解」手法: 100萬賠20萬 (千禧年代)(由20:00開始至26:00)

http://www.rthk.org.hk/asx/rthk/radio1/HK2000/20090413.asx

2009年4月26日星期日

星火燎原──中央救雷曼

2009年4月25日星期六

捕捉黑天鵝(2)

捕捉黑天鵝(2)

真實分佈

曼德伯提倡的萊維飛行模型已經比隨機漫步更貼近真實的市場面貌,可是仍然未臻完美,直到1995年終於再有物理學家Rosario Mantegna以及Gene Stanley運用超過一百萬筆S&P500指數資料呈現出市場的真實分佈,結果令人挖目相看。

研究顯示真實價格波動的機率分佈與曼德伯的萊維飛行模型相比之下存在異同。由分佈中央到特定的幅度,波動分佈將呈現萊維飛行模式,但從某一點後,波動將會以另一種方式呈現。而總的來說,現實世界證券走勢並不隨機,厚尾現象的確存在,而這種「厚尾現象」發現亦即是宣告市場將會是順勢而為者的樂園,隨機漫步信徒的煉獄。

市場比想像更波動

如果股價不依從隨機漫步,零風險對沖將成空談,Modern Portfolio Theory、Black-Scholes期權定價模型以及Long-Term Capital Management (LTCM)等等的基本假設全被證錯,更令傳統經濟學人擔憂的是原來風險一直被嚴重低估,傳統上以為2、3個標準差已是甚為少有的特例時,卻被告知現實情形為即使10個標準差亦絕非稀奇,美國87股災,連20個標準差波動也曾經出現過。嚴重被低估的風險將引致錯誤的風險管理,最後會因某一被稱為「百年一遇」的金融事件而令隨機漫步從眾集體破產。

至於「負零和」遊戲的另一方,順勢而為者,往往就是在某個「百年一遇」的金融事件而賺過翻天,有的從此退休,有的名成利就,可是時至今天,仍然有人會告訴你市場是隨機,分散投資可以達致零風險,顯然隨機漫步的信念已植根於投資學裡。

(未完.待續)

(三部黑天鵝.第三篇未完.待續)

(第一篇:最賺錢的鵝)

(第二篇:黑天鵝的信徒)

(第三篇:捕捉黑天鵝(1))

2009年4月18日星期六

專業炒家盤房

香港專業炒家為數多少就不得而知,但於discuss.com.hk中網友超級大壞蛋★開了一個post展示其私人盤房裝備後引起網友熱烈討論,更激發其他專業炒家網友效法, 詳細圖文請見:

http://www.discuss.com.hk/viewthread.php?tid=9469706&extra=page%3D2&page=1

2009年4月17日星期五

恆指步入下跌周期

2009年4月15日星期三

捕捉黑天鵝(1)

捕捉黑天鵝

突破高斯曲線網

捕捉黑天鵝(1)

來到黑天鵝的第三部,將會談論經濟物理的發展過程以及探討歸納出來的實際應用方法,從「隨機漫步理論」到「長尾理論」,展示市場的真正面貌,以事實振撼傳統經濟學的根基,標誌經濟物理學的掘起時代。

先說說標題命名,題目是「捕捉黑天鵝」、副題為「突破高斯曲線網」,聽起來有點矛盾,既然以撒網蓋捕黑天鵝,又怎麼會讓牠破網而逃?背後原因:撒網只是個晃子,目的是讓茁壯的黑天鵝破網而出,然後──鎗打出頭鳥。

隨機漫步

1900年,法國物理學家巴舍利耶(Louis Bachelier)提出一個劃時代的主張,認為股票、債券的價格波動以及它們的基本因素結構都是隨機變化。巴舍利耶將物理學概念發展成經濟模型,利用數學算式來描述價格波動的隨機變化,同時建構出隨機漫步理論,對經濟學有超卓的貢獻。

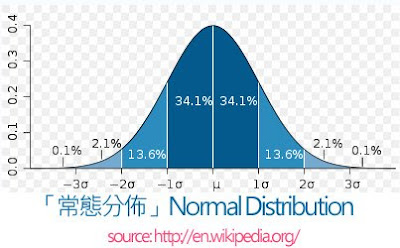

巴舍利耶的隨機漫步理論引伸到價格波動的變化可以鐘型曲線作描述。鐘型曲線,亦被世人稱為「高斯曲線」,是近一百年的驚世發現。「高斯曲線」之下,各情況出現的機會呈現稱之為常態分佈(normal distribution),物件都傾向整體中的典型靠攏,比較異常的情況偶有出現,但一定是佔少數,而且終會走向均衡,人的身高、體重,總有些高矮肥瘦,但整體就是以這種形式配置,彷彿我們從造物者手裡得到一道絕世真理一樣,相信這個真理,採用隨機漫步理論的還有現代投資組合理論Modern Portfolio Theory、Black-Scholes期權定價模型以及Long-Term Capital Management (LTCM)

絕不隨機的隨機漫步終教經濟物理學踏出第一步。

萊維飛行

隨機漫步的美妙在於其從自然界的規律中提煉出高斯曲線,可是信奉隨機漫步的LTCM卻得到破產收場,顯然巴舍利耶的隨機漫步理論經不起事實的潮汐。

《黑天鵝效應》作者塔雷伯的師博,碎形理論之父曼德伯(Benoit Mandelbrot)看到棉花期貨價格的波動後,便知道隨機漫步理論並不能描述市場的真正情況。於1960年代曼德伯提出在小幅度的波動中,常態分佈無疑跟真實很接近,但當波動加劇,分佈則將會以「萊維飛行」(Levy flight)這種厚尾(Fat tail)形式呈現。

自然界中,一些動物如蜜蜂、鹿等都會以這種模式覓食,方式是牠們會先於小區域裡以隨機漫步找尋,當發現此區域沒有食物,牠們會快速移至另一區域,然後再作隨機漫步式搜索,擁有這種「跳躍」特性,相比徹頭徹尾連續步伐的隨機漫步,萊維飛行模式能盡早離開沒有食物的場所令覓食更見效率。

縱使曼德伯的萊維飛行主張獲得學術界認同,於金融操作上,當時普遍業界人士還是以隨機漫步的高斯分佈作為前題,這種不合真實情形的假設,埋下了日後蒸發數以百億元計的伏線。

(三部黑天鵝.第三篇未完.待續)

(第一篇:最賺錢的鵝)

(第二篇:黑天鵝的信徒)

250天牛熊分界線──歷年分析

250天牛熊分界線--國企指數

傳 統技術分析以為時約一年的250天移動平均線界定為牛熊分野,意念深入民心連新聞報導員都以此作為報導內容,而究竟250天移動平均線是否能夠代表牛熊分界?當前恆生國企指數250天移動平均線又一再迫近,究竟如何立下判斷?現列出歷年恆生國企指數圖表,嘗試與大家一起從圖中找出答案。

另有恆生指數版250天牛熊分界線

http://alpha-lab.blogspot.com/2007/08/9250.html

以指數曾升穿或跌破250天線為牛熊分界,歷年分析將會如下:

以指數曾升穿或跌破250天線為牛熊分界,歷年分析將會如下:

- 1994年下半年,指數曾升穿250天線,然後又迅速下破,其後經歷了近一年的熊市,最壞情況為跌近四成,牛熊分界成效顯著;

- 1996年上半年,指數於250天線反覆上穿下破,250天線形成阻力,其後大半年指數由高位4100跌至3300點水平,跌幅近兩成,牛熊分界有所成效;

- 1996年下半年,指數三番穿破250天線,但未能再有突破,未見牛熊分界成效;

- 其後第四次穿破後,展開另一次大升勢,九個月內由3500點水平升至7700點水平升,升幅逾一倍,這次牛熊分界成效顯著;

- 1997年10月,指數跌破250天線,又於11月上穿250天線後迅速下破形成阻力,展開一年多的驚人跌勢,由4200水平,下跌低至1000水平,最壞情況跌幅幾近八成,牛熊分界成效顯著;

- 1999年4月,指數上穿250天線,又於5月尾測試250天線成為支持,及其後一個月間,指數由1900水平急升至2800點水平,升幅近五成,牛熊分界成效顯著;

- 1999年年尾至2000年頭,指數反覆穿破250天線四之而未有方向可尋,如依照此訊號買賣將承受連續虧損,牛熊分界未見成效;於第五次,指數跌破250天,這次指數由2000點水平跌近至1400,跌幅達三成,這次牛熊分界成效顯著;

- 2000年六月,指數上穿250天線後立即單日回破,一個月間由2000點水平跌近至1800水平,約一成跌幅,牛熊分界有所成效;

- 2000年七月,指數上穿250天線後,半個月內升幅逾兩成,牛熊分界有所成效;

- 2000年第四季,先後兩次反覆穿破250天線,但走勢發展未有突破,未見牛熊分界成效;及至十月、十一月,指數又先後兩次下破250天線,兩次最壞情況均跌近兩成,牛熊分界有所成效;

- 2001年二月至四月間,曾經有七次反覆穿破250天線,而走勢發展未有突破,未見牛熊分界成效;而同時間,兩次250天線訊號分別錄得近兩成跌幅及三成半升幅,牛熊分界成效顯著;

- 2001年七月至八月間,曾經有六次反覆穿破250天線,而走勢發展未有突破,未見牛熊分界成效;而八月中後,指數下破250天線,指數從1950水平下跌至1550水平,跌幅逾兩成,牛熊分界有所成效;

- 2001年十月至十一月,出現兩次指數穿破250天線,隨後250天線形成阻力,指數從1850水平下跌至1650水平,跌幅近一成,牛熊分界有所成效;

- 2002年一月二月間,在三次指數反覆穿破250天線後,走勢一直向好發展,五個月間,升幅近兩成,牛熊分界有所成效;

- 2002年七月至九月間,曾經出現十次反覆穿破250天線情況,而穿破後走勢未有突破發展,如依照此訊號買賣將承受大幅連續虧損,牛熊分界成反效果。

- 2002年九月,指數穿破250天線後,最低見1750水平,跌幅近一成,牛熊分界有所成效;

- 2002年十二月,指數經歷五次反覆穿破250天線後,展開近一年的大牛市,指數由2000點水平升至5500水平,大升1.25倍,牛熊分界成效顯著;

- 2004年五至八月間,指數經歷六次反覆穿破250天線,當中三次走勢未有大幅突破發展,如依照此訊號買賣將承受損失,牛熊分界成反效果。而另外三次走勢則有近一成的幅度,牛熊分界有所成效;

- 2005年一月,在兩次指數反覆穿破250天線後,走勢一直向好發展,兩個月間內,由4600升至5550水平,升幅近兩成,牛熊分界有所成效;

- 2005年五、六月,指數經歷四度反覆穿破250天線後,展開近三個月的升浪,指數由2000點水平升至5500水平,大升1.25倍,牛熊分界成效顯著;

- 2005年十月,指數下破250天線後,跌幅未夠10%便隨反升穿250天線,展開近兩年月的大牛市,這次升市威力強大,指數由5000點水平升至20000水平,大升四倍,牛熊分界成效超卓;

- 2008年一、二月,指數反覆穿破250天線達十次,而且走勢未有大幅突破發展,如依照此訊號買賣將承受多番連續損失,牛熊分界成反效果。

- 2008年三月,指數下破250天線,走勢由13500水平跌至10500水平,跌幅逾兩成,牛熊分界有所成效;

- 2008年一、二月,指數曾反覆四次穿破250天線,如如依照此訊號買賣將承受三次連番損失,牛熊分界成反效果。第四次下破250天線後,出現股災性大型跌浪,由14200水平跌至4800水平,跌幅逾六成半,牛熊分界成效超卓;

綜合歷年分析,250天移動平均線確實有指示方向作用,但並不能百分百將升穿或跌破250天移動平均線與牛市、熊市劃成等號。而我們可以預期如果指數穿破250天移動平均線,後市走勢將有機發展成具幅度的新趨勢,幫助投資者捕捉下一段大升/大趺浪,然而,如果後市走勢陷入窄幅(如指數5%內),走勢將有機發展成反覆橫行,遊走在線250天忽上忽落,將令牛熊分界的準確性大大減低,這時候採用將為投資者帶來連番損失。

究竟正在發展中的指數與250天移動平均線走勢對後市有何啟示,大家可有頭緒?

(歡迎轉載)

2009年4月12日星期日

相信技術分析的MIT教授

相信技術分析的MIT教授

今期Technical Analysis for Stocks & Commodities,請了來自台灣的Andrew Lo(羅聞全)做訪問,特別之處在Andrew是少數信奉技術分析的學者,開創了學術界肯定技術分析應用上的先河,而叫Andrew Lo揚名的要數其Adaptive Markets Hypothesis(AMH),「適應市場假設」將舊派Efficient Market Hypothesis(EMH)「有效市場假設」作「曲線完備」(個人認為其實係推翻EMH)。另外與A. Craig MacKinlay合著的A Non-Random Walk Down Wall Street更加係散播「市場非隨機論」的通俗經典。

訪問中令我印象最深刻是他對技術型態的研究,研究結果顯示,運用技術型態(Technical Patterns,如頭肩底)買賣NASDAQ股票將有明顯優勢,但於NYSE則不甚了了,Andrew解釋這基於大眾心理的關係差異,NYSE主要為機構投資者,資訊流通而且具特定的買賣規範,而NASDAQ則有比較多散戶入市,投資者心理將主導股價起伏。換言之,散戶參與越多,技術型態的應用性越高。

MIT Professor Andrew Lo’s Interview原文

如沒有訂閱TACS而又想一瀏訪問的網友,真有運,MTA官方網站已上載供免費參閱:

http://www.mtaeducationalfoundation.org/documents/A.Lo_-S_C_article.pdf

參考資料:

「適應市場假設」

Adaptive Markets Hypothesis(AMH)

The AMH postulates that financial decision makers:

1. act in their own self-interest

2. make mistakes

3. learn and adapt (through heuristics, not through optimization)

4. competition drives adaptation and innovation

5. natural selection drives the ecology of the markets

6. evolution drives market dynamics

(from http://www.dailyspeculations.com/wordpress/?p=1619)

延伸閱讀:

2009年4月8日星期三

從思考方法到市場走勢演化(3)──博士生的思考模式

(歡迎轉載) 從思考方法到市場走勢演化(3)──博士生的思考模式

(本文分三篇,將談及思考方法、市場走勢發展,由淺入深,遂步攀升,如果你正在市場中迷失,希望本文可以給你突破性的啟發)

博士生的眼光

以Matrix四分市場的碩士思想水平無疑是比大眾對市場走勢的認知更加細緻,但認知程度仍流於「瞎子摸象」,只能就市場走勢的不同風貌作出描述而未能解釋市場走勢的運作,情況似是手上滿是一塊塊的拼圖,資料整備但未能一睹全貌。剛看了一篇最近期的論文,是研究市場走勢演化的,由一名博士生以及一名博士所撰寫的,論文改良了著名的Scaling and Criticality in a Stochastic Multi-Agent Model of a Financial Market(Lux, Thomas. and Marchesi, Michele, 1999),注入新元素,更貼近地模擬了現實金融市場的走勢,他們對市場理解的思考方式,絕對叫我要向他們學習。

在他們的理解中,市場走勢是「基本分析派」與「圖表分析師」雙方行為互動之下的結果*註1。他們定義「基本分析派」會考慮股價與價值的差異而作決定,因股價遠低於價值而買入,亦會因股價遠高於價值而賣出;而「圖表分析師」則會基於股價的升跌而作出順勢交易。而兩大陣營中再細分「樂觀派」以及「悲觀派」,同一陣營中的樂觀、悲觀情緒是因應是但一方的人數而決定,利用「羊群心態」模擬人性取向,只要樂觀或悲觀的一方比較多人,持相反情緒的一方就會投向人多的一方,這種「羊群心態」機制亦適用於「基本分析派」與「圖表分析師」的陣營互換,現實裡總有「圖表分析師」放棄圖表投奔價值如早期的巴菲特,亦有放棄基本分析而信奉技術圖表如是次於2008年尾70元以上買入匯豐的朋友(技術形態分析已預視於2009年首三個內最少跌破48元),兩位學者更引入「新進、離開」機制,模擬股市中總有新手加入,同時亦有參與者永別股壇的實況,此機制突顯重視股市參與者規模可變的情況──

「分兩大派別,各派別中再分兩種參與取態,而各自的參與取態成員比將重因人數的多寡決定,取態具感染性,人云亦云,產生「羊群效應」;兩個派別的參與者亦會因對方的較佳表現被感染而改投陣營;規模可變,整體參與人數隨著有人辭官歸故里,有人漏夜趕科場的現象而具彈性。」

動態,隨時間發展,賦行為互動,規模可變,具演化力,我想這就是博士生考慮問題的複雜程度。

市場是群體行為的互動結果

承認事情擁有多個面貌,總攬A and B and C and D之餘,將它們視為一個整體,以時間連起,A,B,C,D只係整體於特定時間的情況,它們具比重、規模的變化,整體是動態,內部各元素互相影響下,事情一直在發展。博士生的思考水平在考慮A,B,C,D之間是如何演化,基於甚麼條件而出特定情況,在博士生的眼裡,市場是有生命而且會演化──市場是群體行為的互動結果。

市場走勢演化系統表

請容許我力有不逮的總結,畫出以下的圖表,感受博士生的思考水平:

對於有生命而且會演化的市場,我認為「市場適應指標」(Market Adaptive Indicator)將會為投資者帶來突破性的優勢,而個人亦朝這方向發展,碩士論士除探討周期循環外,當中的成果將會是這種市場適應指標。

後語

多謝大家容許我顯醜,本文內容裡涉及兩個非常專業的範圍:「思考方法」與「市場走勢演化」都只係個人見解,有些時候,我亦感到力有不逮,而當中的定義與例子亦並不一定為廣泛所接受,我會以謙虛的心情迎接各位的指教。

註1:

本人並不同意Lux, Thomas. and Marchesi, Michele

Scaling and Criticality in a Stochastic Multi-Agent Model of a Financial Market對市場參與者的定義。從定義來講,個人認為將兩大參與者定名為Mean reversion Trader(均值迴歸派)以及Trend Follower(趨勢跟隨派)更為合乎現實的分類,主流的「基本分析派」奉行「買入-持有」(Buy-and-Hold)策略,不會於短期因股價遠高於價值而賣出。而圖表派亦全非「順勢」買賣,於「支持/阻力位」反方向操作的圖表交易者亦大有人在,圖表派絕非全屬順勢交易。

I can’t stand with the market participants definition of the famous thesis“Scaling and Criticality in a Stochastic Multi-Agent Model of a Financial Market(Lux, Thomas. and Marchesi, Michele, 1999)”.In stead of categorizing the market participants into “Fundamentalists” and “Chartists”, I advocate “Mean-Reversion Trader” and “Trend Follower” classification . In practice, the main stream Fundamentalists follow “Buy-and-hold”strategy. They will not sell their securities even the price is much more than the stock’s value in short term. They prefer holding the stock longer to attain more returns. Such behaviour is what trend follower does. Likewise, not all Chartists are chasing the trend. Some of them follow the counter-trend strategy and trade at the Support/Resistance level which is one type of the Mean-Reversion trading . In my belief, “Mean-Reversion Trader” and “Trend Follower” classification should be more appropriate.

另見利潤的根源

(節錄)人類多以二元對立模式思考

“Yes or No?”、「是與非」,將事情分成對立面,為多 數人類的思考模式,「高買更高賣」的對立面是「低買高賣」,兩者均是負零和賽局的對手,一般期貨投資者大都可以被歸類成兩者其中的一派,但凡只要是當中的 一員就必需承擔當中的風險與回報,往往結局就是要麼一次突發事件令人離場,要麼是未能堅持至獲利一刻便放棄買賣,他們很多時候在重大的失敗之後轉為對立面的信徒,然後又周而復始於兩派遊走或者從此永遠離開市場。

上文:從思考方法到市場走勢演化(1)──思考的起步

上文:從思考方法到市場走勢演化(2)──碩士生的思考模式

伸延閱讀

財經導讀 【錢志健 - 順勢而行、相反勢頭、人腦、電腦 - 2009.04.27 】

財經導讀 【 錢志健 - 順勢而行策略初探 - 2009.04.20 】2009年4月6日星期一

從思考方法到市場走勢演化(2)──碩士生的思考模式

從思考方法到市場走勢演化(2)──碩士生的思考模式

(本文分三篇,將談及思考方法、市場走勢發展,由淺入深,逐步攀升,如果你正在市場中迷失,希望本文可以給你突破性的啟發)

碩士生應有的思考能力

大學時代最記得是簡老師的一課,她分享了自己唸碩士時的學習經歷,告訴我們思考問題的方法──畫Matrix。以「十字界豆腐」形象出現,將兩種屬性分為縱橫雙軸,各屬性設兩種程度,常見例子是市場學所用到的定位圖。由畫Matrix開始,問題已經再不是Yes/No question,問題已將層次轉為比較。

例如,「試分析香港的連鎖快餐店。」

問題本身沒有是非判斷,只有比較。站在顧客立場,價錢以及服務質素(食物味道、環境、職員態度等)兩者將成最大考慮因素,找來了大家樂、大快活、美心、以及麥當奴四間大家熟悉的連鎖快餐店做個比較得出下圖

在那一課以後,碩士的思想模式一直留在我心間,在分析市場時亦派上用場。

市場走勢的Matrix

如果要將走勢分為兩種屬性,我會選擇「方向」(Directionality)以及「幅度」(Volatility)。由此兩種屬性衍生出如下圖的四種走勢,亦即本人曾於夢之隊一文中提及成功期貨炒家必需駕衘的四種市況:

(海龜投資法則作者Curtis Faith亦提倡以這四種分類看待市場)

此圖亦一直是我制定交易策略的依據,運用這程度的思考方法將隔離於只有「升、跌」兩種市況的大眾水平,相對技術分析主張的「升、跌、橫行」,此分法更顯細緻。

承認事情擁有多個面貌,碩士思想模式已經由Yes or No, A or B 轉成 A and B and C and D.

下篇將講述博士生的思考模式。

上文:從思考方法到市場走勢演化(1)──思考的起步

下文:從思考方法到市場走勢演化(3)──博士生的思考模式

2009年4月4日星期六

從思考方法到市場走勢演化(1)──思考的起步

從思考方法到市場走勢演化(1)

(本文分三篇,將談及思考方法、市場走勢發展,由淺入深,逐步攀升,如果你正在市場中迷失,希望本文可以給你突破性的啟發)

Learning to think

正為黑天鵝第三部而埋首,參考資料卻叫我著迷,很想記下此時此刻的感受,學習思考是畢生的課題──

思考的起步

「是非不能並存,忽略影響程度對事件的影響。」

只容Yes or No, A or B,如同視萬事萬物拋硬幣,不是公就是字,兩者不可並存而且各自出現的影響程度是相等。如果只是為了解答公開試的是非題也許還可以,如以此思考模式處理金融市場的投資工具買賣將會帶來傾家蕩產的結局,例如,當告知現在有一金融產品賺錢機會高達80%便立即買入,不顧結果的影響程度,情況換來慘淡收場,原來每投入一百萬便有80%機會賺取十萬元的利潤,但當少數的20%發生時,除了投入的一百萬外,還要額外注入一百萬作為彌補(Accumulator? ) ,擁有八成勝算卻以二百萬風險去博十萬盈利,當權衡風險回報後,想必然是避之則吉。另一方面,當聽到只有30%贏面便立即充耳不聞,卻忽略了原來有機會當每有70%虧損十萬元時卻於盈利時可賺三十萬,因盈虧影響程度存在三倍差異,即使只有三成勝算,在多番交易後仍然是盈利收場(如「順勢策略」,"Trend Following Strategy")。

正如花店、老牌月餅店,一年十二個月裡,大部份時間都只能做到收支平衡或微蝕,但卻能依賴一、兩個的暴利,令全年成功賺取滿意的利潤。

大學畢業生應有的思考能力

英文叫”Critical Thinking & Priority Thinking”,中文是「辨是非、分輕重緩急」,從證據、邏輯判斷問題的真偽、於相同定性中以影響程度的輕重而排定先後次序。

例如,「女朋友與母親同時間跌落海,怎樣辦?」

以大學”Critical Thinking & Priority Thinking”思維,便會反問自己應否落海救人?決定了救人時又問自己先救那一位?根據分析不同後果的影響程度而決定,如先救女友,無疑能增進感情,但不諳泳術的媽媽則大機會淹斃,損失程度將無法衡量,而先救媽媽,考慮到女友本身擅長游水,後果則可能是女友會向自己發難,最壞情況為被女友拋棄。考慮兩者,權衡輕重,決定救人之餘亦決定先救媽媽。( By the way,如果女朋友真的出此道難題考你,請以堅定的語氣對著她情深承諾:「我係唔會俾你跌落海嘅!」,無論點問都要情深地重複答案,呢種叫Romatic Thinking,係work架, ^_^)

如果明白出現的機會率以及影響程度(Probability and Impact)同為思考問題的關鍵時,以下圖中的問題一定難不到你。

考慮影響程度,判斷Yes or No, A or B,總結出大學生的思考模式。

預告:

下篇將講述碩士生的思考模式。

下文:從思考方法到市場走勢演化(2)──碩士生的思考模式

下文:從思考方法到市場走勢演化(3)──博士生的思考模式

伸延閱讀

2009年4月2日星期四

推介給投資新手的好書:《一步步致富》

推介給投資新手的好書:《一步步致富》

當初追看Larry網誌的原因正正是「少年股神」之名,及後發現大家都是文學士出身的背境更令我覺得親切,得知Larry新作上架便立即購買一睹為快,《一步步致富》內容簡潔易明,充實了沒有「Laughing哥」的工餘時間。

富爸爸之外加上富叔叔

閱畢全書,相信大家也跟本人一樣有著如此的感受──「羨慕」。Larry有兩個投資導師,洪爸爸與洪叔叔,洪爸爸以十年股齡資格指導技術分析及情緒管理;洪叔叔則灌輸基本分析,從技術面、基本面到心理都得到悉心指導,加上Larry自己的才智努力,終成為了「少年股神」。

內容全面

《一步步致富》分為七章編排,由投資信念、技術分析、基本分析、心理、投資經驗分享、投資理論、投資BLOG 介紹以及投資大師的要訣;個人研究關係,最感興趣的是Larry對技術分析的介紹,若與自己跟他同齡時的比較,一教我汗顏,Larry點出了好幾個技術分 析的精要如:「大多數人認為只有上升下跌的趨勢認知裡Larry會特別指出還有橫向發展、RSI/MACD等技術指標要看重背馳」,還有其他技術分析要領 就留待大家從書裡發現。

除技術分析叫我讚賞外,Larry的風險及資金管理也讓我眼前一亮,強調「止蝕」之餘,Larry亦主張的「三角形買入/賣出法則」,這其實是Pyramiding的另一種詮釋,年紀輕輕便已經涉獵全面,相信Larry想必定成為香港投資界的明日之星。

誠意推薦給大家,Larry(洪龍荃)的《一步步致富》。

Larry的網誌

http://stock-challenge.blogspot.com/